3. 做空如何成为绝佳的生意?

做空是一件非常危险的事情,原因就在于缺乏适当的工具,导致风险收益极为不匹配,因此,做空的死亡名单上,从来不缺乏功成名就的大佬、急于求成的冒险者和倒在黎明前的先驱。

在次贷危机中赚的盆钵满溢的空头们,很大程度上要感谢CDS这个风险-收益几近完美的金融工具。

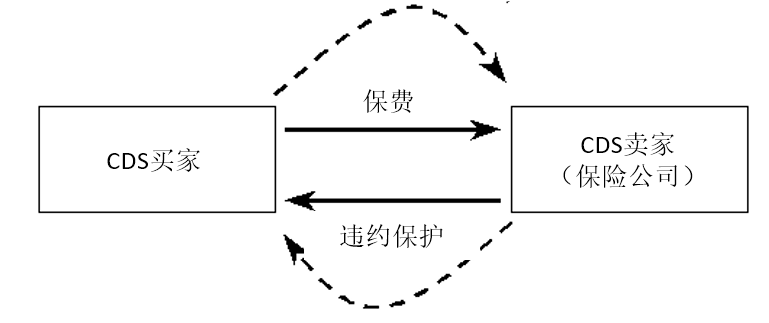

所谓CDS,是信用违约互换(credit default swap)的简称。我们可以用一个简单的类比来解释:假设A银行在某西北穷省放了100亿房贷,A银行害怕这个省的居民还不起房贷,就在保险公司B这里买了一份保险:假设居民不还房贷了,保险公司B就要赔给A银行。这份保险,就叫做CDS。

上述类比无法全部描述CDS的复杂性,但基本原理差不多。在美国07年前经济一片火热,“房价永远涨”的背景下,谁会相信居民可能还不起房贷呢?所以,作为保险的CDS的定价非常低,低到令人发指的地步。

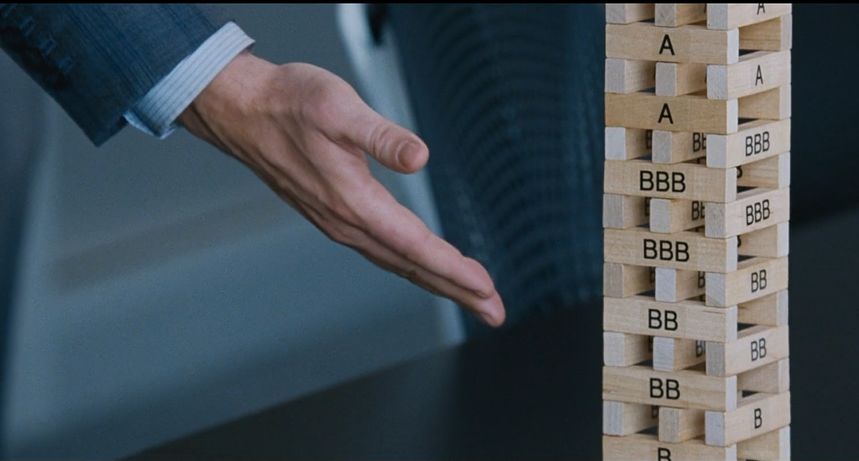

电影用积木的形式展示次贷违约

以Paulson做空次贷的基金为例,10亿美金的本金,可以购买120亿美元针对BBB级债券的CDS产品,但并不是付出120亿美元,而是每年交120亿美元的1%的保费,1.2亿美元。是的!给120亿规模债券的违约保险,只要1.2亿美元!

保险公司认为,这1%费用率保险简直是送钱,因为没人相信房价会跌,债券会违约。

更妙的是,10亿美金的本金可以在缴保费之前存在银行获取5%的利息,即5000万美金利息,这样第一年只要支出7000万美元,加上每年1000万美金的佣金,10亿美金的产品一年最多损失8%(8000万美金),但理论上可以赚1200%(BBB级债券全部违约,CDS全部赔付,当然实际中能要回多少就是多少)。

亏最多只亏8%,赚最多可赚1200%,“这是有史以来最好的交易!”Paulson冲着他的下属激动的喊。

在做空房价的过程中,最简单的做法就是卖掉自己的住房,租房住,但这也是最没有性价比的方法。房价跌20%,如果你再买回来,加上交易费用可能只有15%的收益;房价涨20%,你再买回来,加上交易费用你损失会超过25%,显然不是一笔划算的生意。

不过有意思的是,各路做空人马中大多数人都是在租房住,佩莱格里尼根本买不起纽约的房子,这个哈佛商学院毕业的48岁中年人,在曼哈顿只能租得起一个一室户;John Paulson在2004年把自己在汉普顿的房子卖掉之后,发现房子涨太快,根本买不回来了,索性租房住。

四号空头团队的两个年轻人Jamie Mai和Charlie Ledley,毕业后一直租房住,布拉德皮特饰演的Ben Hockett发现自己的房子涨到了100万美金,但如果出租,租金只有2500美元一个月,年租售比超过30倍,于是也卖掉了,然后租了个公寓住。

可想而知,这些看空美国房价的人,在看到CDS这种“错了赔8%,对了赚1200%”的工具,是何等的欣喜若狂。

在电影中,一号空头Michael Burry最先发现了这种风险-收益扭曲的工具,他开始大肆买入CDS,以至于华尔街的精英,一边认为他疯了,一边赶紧跟他做生意,卖给他CDS,在他们眼里,这种钱不赚白不赚。

二号空头Greg Lippmann看了Burry的行动之后,经过严谨的分析(复旦大学毕业的徐幼于在分析过程中起到了重大作用,就是电影中那个带着眼镜跟Greg一起去参加路演的中国人),马上就知道CDS对真正看空美国房地产市场的客户来说具备致命的吸引力,于是开始大规模创造这种产品,卖给懂的客户。

电影中的徐幼于

在整个金融危机期间,Greg Lippmann的团队一共创造出350亿美元的CDS,为德意志银行赚取了丰厚的交易费用,另外德银自己持有了约50亿的CDS头寸,如果没有这50亿的做空头寸,德银在金融危机时的报表将更加难看。

Jamie和Charlie两个年轻人,在2006年9月,翻看一个朋友送过来的Greg Lippmann的CDS推销材料(电影中是在JP·Morgan大厅中翻看别人扔掉的材料),对抵押贷款业务一无所知的他,感觉“好得简直有点儿不像是真的”。

Jamie和Charlie能有这样的嗅觉,是跟他们的短暂但是令人咂舌的投资经历有关系。这两个几乎没有任何投资经验的年轻人,2003年在加州伯克利的一个车库中创办了Cornwall Capital—康沃尔资本(电影中化身Brownfield Capital),初始资本只有11万美金。

康沃尔资本的投资理念(如果有的话),那就是根据形曲线的肥尾效应,寻找哪些收益跟风险严重不匹配的投资机会。

例如他们第一笔重大交易:买入一家叫做Capital One Financial公司的看涨期权。当时这家公司正陷入掩盖亏损的指控当中,股价在2天之内跌了60%,徘徊在30美金左右。经过仔细而深入地研究,他们认为公司潜在风险被夸大,如果公司造假,股价应该跌到0美元,如果不造假,股价应该回到60美元,他们认为不造假的概率超过50%。

当时“以40美元在未来两年半之内任何时间购买Capital One Financial股票”的期权,售价只有3美元,于是康沃尔资本马上买入8000份,花费2.6万美金(相对他们11万美金的初始成本,仓位也不低)。不久之后,Capital One Financial的负面消息开始消退,2.6万美金的期权涨到了52.6万美金。

在此之后,Cornwall Capital就开始寻找那种一很小赌注投注很大赔率的交易,从欧洲困境公司、韩国股票,到猪肉、乙醇汽油、泰铢等,投资范围非常广。到2005年的时候,累计财富已经达到了1200万美元,到了他们开始着手做空次贷的2006年,本金已经达到3000万美金,收益率惊人!

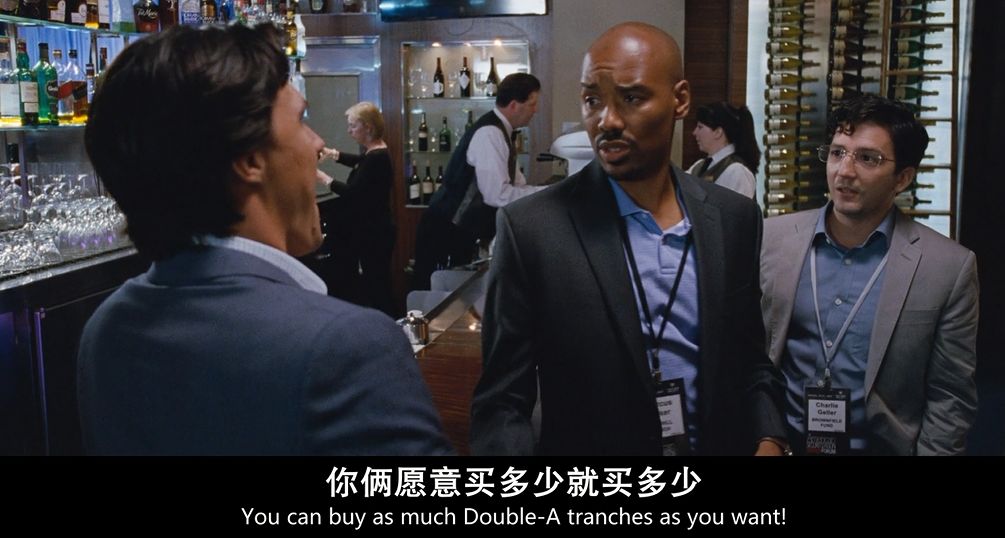

当然,彼时的Jamie和Charlie还算是初出茅庐毫无自信的年轻人,怀着激动的心,颤抖的手,朝圣般地注视着投资银行大厅光滑的大理石地板和衣着光鲜的华尔街精英们。他们在向投行的人购买CDS时,对方认为这两个人是来送钱,“你俩愿意买多少就买多少!”

他们逐渐意识到,那些智商学历背景远胜于他们的金融精英们,在一个大众癫狂的环境中,居然比他们想象中要蠢太多。