在接下来的一年时间里,美国利率将继续下降,即使美国经济没有出现新的放缓迹象也是如此。美国劳工统计局上周五(10月4日)公布的数据显示,美国9月非农就业人数增加25.4万,创下3月以来最大月度增幅,与此同时,7月和8月的非农就业人数合计上修7.2万。数据还显示,美国9月失业率连续第二个月下降,至4.1%。

强于预期的就业数据为美国经济能够实现“软着陆”的观点提供了更多支撑。安盛投资管理(AXA Investment Management)宏观经济研究负责人大卫·佩奇(David Page)说:“没有那种经济正在接近衰退的感觉,我们一直在不断上调对GDP增长的预测。”

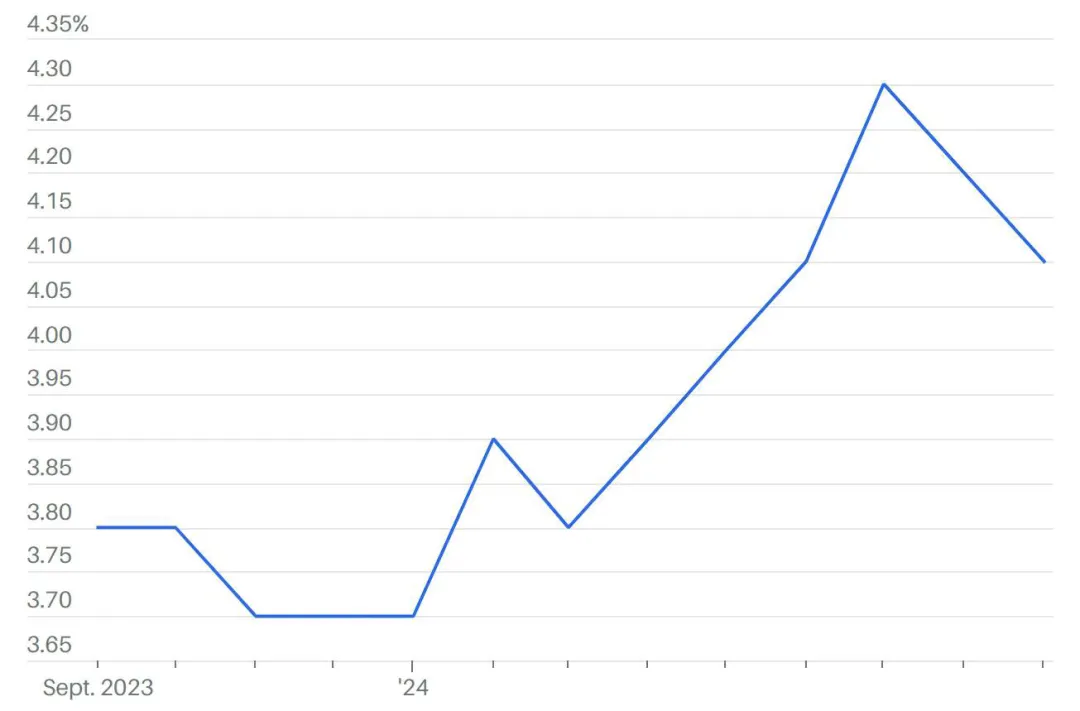

在和通货膨胀做了两年斗争之后,美联储官员最近把更多注意力放在了让美国经济保持增长上。美联储政策制定委员会9月份将联邦基金利率大幅下调50个基点,开启了货币宽松周期,同时承诺还会进一步降息。

在9月非农就业数据公布之前,亿万富翁投资人、顶级家族办公室Duquesne Family Office的负责人斯坦利·德鲁肯米勒(Stanley Druckenmiller)在9月24日猛烈抨击美联储“痴迷于‘软着陆’,为了实现这一假想中的经济效果而对‘软着陆’进行微调”。德鲁肯米勒指出,他认为美联储应该在9月会议上采取幅度较小的降息行动,少释放一些有关未来降息计划的信号,保留在11月暂停降息和按兵不动的选择。

德鲁肯米勒说:“确实有迹象表明经济正在放缓,但是,我认为如果东西没坏,就不要去修它。”

在德鲁肯米勒发表上述言论的同一天,知名对冲基金经理、潘兴广场资本管理(Pershing Square Capital Management)的比尔·阿克曼(Bill Ackman)发表了相反的观点,他认为美联储应该在11月再降息50个基点。阿克曼指出,“软着陆”面临几个风险,美国利率水平依然过高。

阿克曼说:“不确定性、战争和限制性货币政策会危及‘软着陆’。”

9月非农就业数据不是联邦公开市场委员会(FOMC)在11月6日至7日召开的会议上所做决定的最终依据,但这些数据为德鲁肯米勒的观点、而非阿克曼的观点提供了更多的依据。

除了就业人数增加和失业率下降,9月就业报告中的另一个好消息是工人工资同比上涨4%,相比之下,经济学家估计,美国9月CPI同比上涨2.3%,该数据将于10月10日公布。

从今年11月到明年5月,美联储将召开五次会议,从利率期货市场上周五的走势来看,美联储在每次会议上降息25个基点的概率最大,今年11月再次降息50个基点的概率已降至不到1%。

美联储在11月会议上暂停降息的前提是9月CPI大幅超出预期。接下来公布的数据是11月1日出炉的10月非农就业数据,几天之后就是美国总统大选日,距离美联储下一次会议还有不到一周的时间。

和表现强劲的9月数据相比,10月非农就业数据可能不会太好看。飓风“海伦妮”造成的影响可能会给就业市场带来压力,给人一种就业市场再次恶化的感觉;一场旷日持久的港口工人罢工似乎可以避免,但仍有约3.3万名波音工人正在罢工。美联储官员是否会参考这些数据,完全由他们自己来决定。

无论11月的降息幅度是多少,在接下来的一年时间里美国利率都将继续下降,即使美国经济没有出现新的放缓迹象也是如此,这是因为,对于许多美联储官员来说,“目的地”比“旅程”更重要。

“目的地”就是所谓的“中性利率”——不刺激也不限制经济活动的利率。“中性利率”是一个无法实时测量的理论概念,不过,根据过去一周美联储官员的大量公开言论,多数官员认为降息之路很长,美联储有时间去摸清情况。

许多经济学家对新冠疫情之后美国“中性利率”的估计值在2.7%至2.9%或者3.1%至3.3%这两个区间内。在美联储9月公布的经济预测中,长期联邦基金利率的预估中值为2.9%,相比之下,目前联邦基金利率目标区间为4.75%至5%。

芝加哥联邦储备银行行长奥斯坦·古尔斯比(Austan Goolsbee)上周五在9月就业数据公布后接受彭博电视采访时说:“我们最终确定的中性利率在很大程度上取决于对潜在经济增长率的看法,如果生产率继续以目前的速度增长,确实意味着中性利率会更高,但美国经济顶得住更高的中性利率。”

对于市场来说,这将是最接近“金发姑娘”(Goldilocks)的情境:经济持续增长的同时利率下降。当然,这并不是板上钉钉的事,阿克曼提到的“三只熊”可能会重新抬头,破坏增长故事,或者德鲁肯米勒对20世纪70年代式通胀卷土重来的担忧成为现实,美联储不得不停止降息。

Plante Moran Financial Advisors首席投资官吉姆·贝尔德(Jim Baird)提出这样一个问题:“当美联储逐渐松开刹车踏板(即放松货币政策)时,就业机会和就业状况能否保持稳健势头?”他说:“从9月就业数据来看,几乎没有任何迹象表明这不可能实现。”

《巴伦周刊》(barronschina)原创文章,英文版见2024年10月4日报道“Why a Strong Jobs Report Won’t Stop the Fed From Cutting Rates”。(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)