2023年中国经济的重启将成为奢侈品公司股价上涨的重要推力。奢侈品行业正在将2022年的阴霾一扫而空。

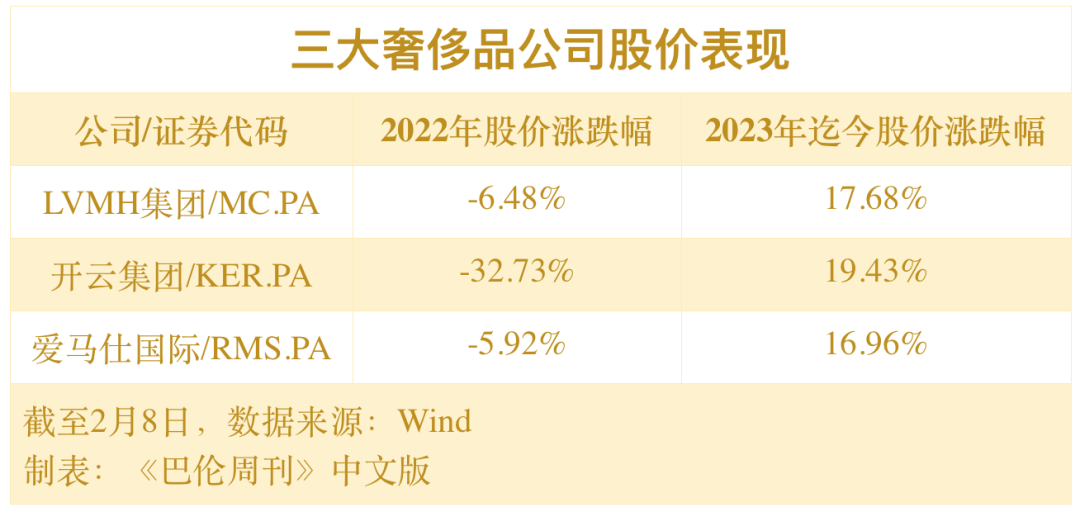

截至2月8日,三家法国顶级奢侈品公司——LVMH集团(MC.PA)、开云集团(KER.PA)和爱马仕国际(RMS.PA)均录得了15%以上的股价涨幅。而2022年,三家公司分别经历了不同程度的回调。

中国经济的重启将成为奢侈品公司股价上涨的重要推力。瑞士百达资产管理主题股票客户投资组合管理高级经理戴洁琳(Gillian Diesen)对《巴伦周刊》中文版表示,随着消费、旅游重启,预计2023年高端精选品牌将在中国市场重振风采。

超预期的业绩

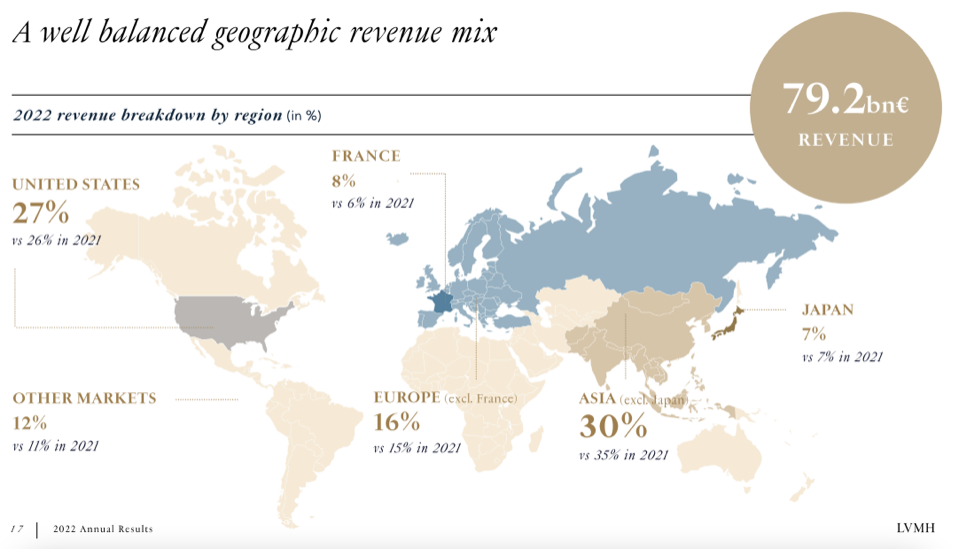

LVMH集团是最先公布2022年业绩的奢侈品公司之一,其营收和利润均同比增长23%,分别达到创纪录的791.84亿欧元和210.55亿欧元。

公司所有业务都在2022年实现了正增长——时装和皮革制品的增长为25%、葡萄酒及烈酒为19%、手表和珠宝为18%、香水和化妆品为17%。

分地区来看,亚洲(除日本)的收入占2022年总收入的30%。虽然这一占比较2021年的35%有所下滑,但仍然是LVMH集团最大的收入所在。

LVMH集团表示,2022年第四季度中国市场对公司业绩构成压力。例如,疫情给公司旗下的奢侈品旅游零售商DFS集团带来了负面影响,其位于中国香港及中国澳门的旗舰店受到的影响尤为严重。

然而,随着中国防疫措施的优化,不少人乐观地认为LVMH集团可以从中国消费者的需求复苏中获益。

爱马仕已经率先兑现了这部分增长。该公司表示,2022年第三季度集团销售额比分析师预期高出9%,而中国市场的销售额更是“强劲增长”。

另一家奢侈品巨头开云集团的业绩则与LVMH相似。作为公司最主要的营收来源,亚太地区(除日本)2022年第三季度的营收占比减少2个百分点至33%,不过销售额依然实现了7%的增长。

瑞士百达的戴洁琳表示,2022年奢侈品公司和其他精选品牌在中国的表现是出色且令人惊喜的,一方面是基于中国的消费水平仍与疫情前存在差距,截至2022年年底约为2019年的70%,另一方面则是由于上述公司的业绩持续超过市场的普遍预期。

被低估的股价

2023年迄今,LVMH集团和爱马仕国际早已收复了去年股价的失地;开云集团的涨势也令投资者期待其抹平2022年的跌幅是迟早的事情。

除了这三家法国公司外,还有一些奢侈品品牌拥有着更为优异的表现。英国公司博柏利(BUBERRY,BRBY.L)在2022年取得了11.69%的股价涨幅后,又2023年迄今收获了19.71%的涨幅。

戴洁琳告诉《巴伦周刊》中文版,投资者为了平衡投资组合、卖出2022年表现良好的公司获利,所以2023年第一季度的表现波动在所难免,但预计第二季度将录得较2022年更佳的可比数据。

但也有谨慎的观点质疑2023年的增长路径,因为宏观经济的放缓将抑制消费者支出。LVMH集团CEO贝尔纳·阿尔诺(Bernard Arnault)说:“我们满怀信心地进入2023年,但由于当前的不确定性,我们仍然保持警惕。”

不过,在经济衰退时期,奢侈品品牌通常比其他公司更具弹性。

以爱马仕为例,公司副总裁Eric du Halgouet此前表示,2023年该品牌的产品价格上涨了5%至10%,远高于2022年4%的涨幅。这意味着爱马仕的利润率不太可能受到挤压。彭博社追踪的数据显示,华尔街分析师对爱马仕2022年的利润率普遍预期为39%。

与此同时,该品牌有一大批高端拥趸者,他们愿意不惜一切代价抢购最新的、独家的限量版皮具,因此爱马仕在转嫁成本方面也不会遇到太大阻碍。

Oddo的分析师Jean Danjou曾在2022年年底给予爱马仕“增持”评级,称“该品牌及其所有系列无可否认的吸引力、无与伦比的定价能力,以及在经济明显放缓的情况下更具防御性的形象,仍然是投资案例的支柱。”他将爱马仕2024年销售额增长的预期从9.3%上调至9.9%。

而在戴洁琳看来,早前公布的一些对奢侈品公司2023年每股盈利增长的预测数据现在看起来似乎被低估了,因为彼时并没有将中国消费者的需求和国际旅游业的复苏纳入在内。当这些股票中的大多数估值已经降至长期历史平均水平时,投资机会似乎已经成熟。

除此之外,也有人将买入这些公司的股票视为另一种投资中国经济复苏的方式。Rondure New World基金经理劳拉·格里茨(Laura Geritz)告诉《巴伦周刊》,中国是欧洲最大的商品贸易伙伴,许多欧洲奢侈品品牌从中国获得的业务份额超过了世界其他地区,他看好LVMH集团,认为这家公司将受益于中国消费者支出的增加。

文 | 《巴伦周刊》中文版撰稿人 林一丹

编辑 | 彭韧

版权声明:

《巴伦周刊》(barronschina)原创文章。

(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)