令人担忧的是,其他地区性银行在商业房地产贷款方面可能也遇到了问题。在纽约社区银行(New York Community Bancorp,简称NYCB)出人意料地公布了第四季度财报后,地区性银行股股价明显下挫。

令人担忧的是,其他地区性银行在商业房地产贷款方面可能也遇到了问题。连续两年快速上升的利率压低了房地产价格,并使得银行客户更难偿还贷款。

纽约社区银行报告了一项意外指控,更换了CEO,并表示需要更多时间来提交年度报告。但与上周五纽约社区银行股价23%的跌幅相比,其他地区性银行股股价跌幅并不算大。这表明投资者更多的是谨慎,而不是担心纽约社区银行面临的问题会蔓延。

尽管美联储从2022年3月开始加息,但对银行业来说,对商业地产贷款的影响一直是比较缓慢的问题。一年前,地区性银行受到另一个问题的冲击:政府债券价格的突然下跌导致了硅谷银行(Silicon Valley Bank)、第一共和银行(First Republic Bank)和签名银行(Signature Bank)的倒闭。

SPDR标普地区性银行ETF上周五下跌1.3%。硅谷国家银行(Valley National)下跌2.6%,欧扎克银行(Bank OZK)下跌1.3%。城市金融集团(Citizens Financial Group)股价下跌0.8%,齐昂银行(Zions Bancorp)股价下跌1.4%,地区金融(Regions Financial)股价下跌0.4%。

美国财政部长珍妮特·耶伦(Janet Yellen)上月表示:“地区性银行集中发放商业房地产贷款,其中一些城市的写字楼地产尤其令人担忧,因为空置率在上升”。耶伦是金融稳定监督委员会主席。

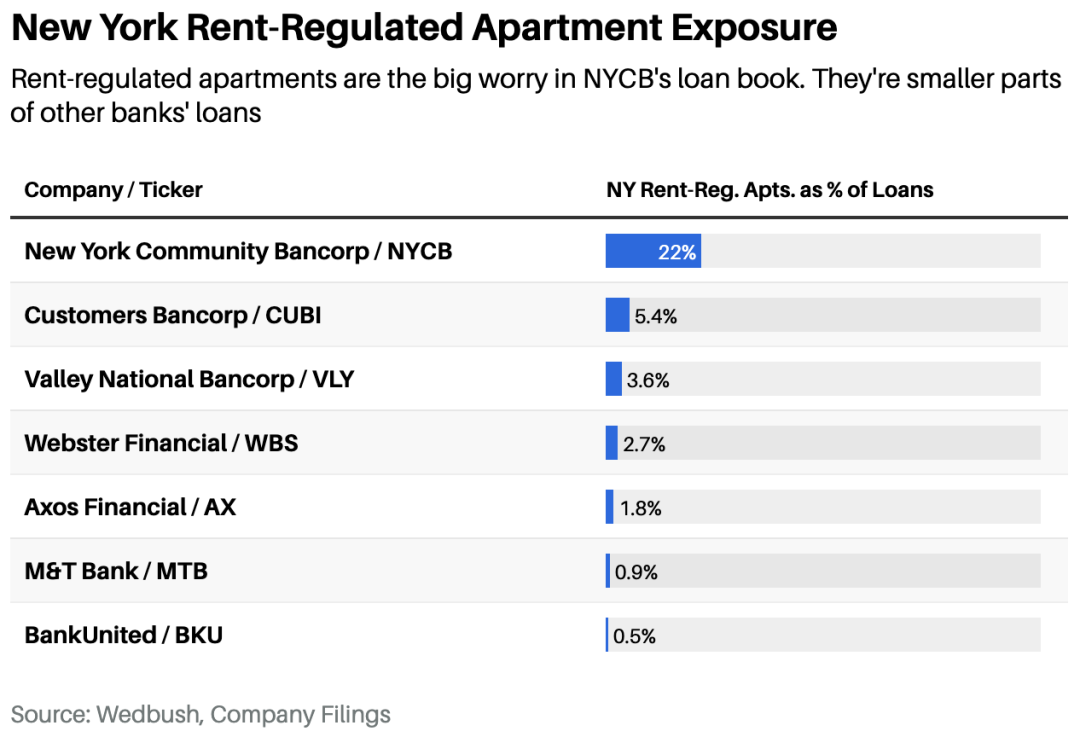

Wedbush分析师大卫·基亚韦里尼(David Chiaverini)很早就发现了纽约社区银行的问题,并在去年将该股评级下调至卖出。在上周五的一份报告中,他研究了其他银行对在纽约受租金监管的借款人的风险敞口。他的报告显示,纽约社区银行的贷款账目比其他银行的风险敞口要大得多。

租金管制公寓是纽约社区银行贷款账目上最大的担忧,这是其他银行贷款中的一小部分。

纽约社区银行总贷款中约22%是发放给至少有一套租金管制公寓的地产楼盘,而位于新泽西州莫里斯敦(Morristown)的硅谷国家银行这一比例为3.6%,对所有租户均受租金管制的地产贷款则更少。纽约社区银行这一比例为6%,硅谷国家银行这一比例仅为0.8%。

基亚韦里尼表示:“纽约社区银行的问题大多是自身特有的,因为它对受租金管制的多户家庭贷款风险敞口过大。但只要利率保持在高位,当借款人需要再融资时,商业房地产将会成为这些地区性银行的阻碍。”

纽约社区银行所在的纽约市本土市场,租金管制已经阻止房东增加租金收入以应对更高的利率,甚至是进行必要的房屋维修。由于去年从签名银行收购资产时触发了新的监管要求,纽约社区银行还遇到了必须提高资本储备的问题。

德意志银行(Deutsche Bank)分析师隔夜将纽约社区银行的目标价从7美元下调至5美元。

德意志银行在报告中写道:“虽然这些问题中有许多是已知的,而且对整个银行业来说大多是可控的,但监管问题“是纽约社区银行特有的,不应该被视为对整个银行业的解读。”

文 | 比尔·阿尔伯特(Bill Alpert)、布莱恩·斯温特(Brian Swint)《巴伦周刊》(barronschina)原创文章,英文版见2024年3月1日报道“Regional Bank Stocks Drop on NYCB News. It’s More Caution Than Fear.”。 (本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)#公司行业