研发支出是衡量企业科技创新实力的重要指标之一。

与其他国家横向对比,中国在研发投入总额上其实并不低。国家统计局的报告显示,中国研发经费总量在2013年超过日本,成为世界第二大研发经费投入国,研发人员总量稳居世界首位。

但萦绕在国人心头的问题是:中国何时才能走出像苹果、特斯拉这样革命性的创新型企业?

作为中国企业的领军力量,A股上市公司更被寄予厚望,成为技术创新的“领跑者”。

Wind(万得)数据显示,2022年有4796家A股上市公司披露了研发支出数据,合计1.64万亿元,同比增长17.56%,研发支出占营业收入的比例为2.28%,占全国研发支出比重首次超过50%。其中,最强调研发转化的科创板上市公司同期研发支出增速平均为31.78%,研发的营收占比为10.65%。

A股公司的研发人员也越来越多。2022年上市公司合计研发人员306.43万人,占员工总人数比达到10.27%。同期,科创板上市公司的研发人员占比为31.02%。

究竟哪些行业在研发上砸了最多的真金白银?谁是“研发之王”?我们可以通过年报披露数据,一窥A股的硬科技实力。

2022年,有1715家上市公司研发支出金额在1亿元(含)-10亿元,占比约36%;207家公司研发支出金额在10亿元(含)-50亿元,占比约4%;在50亿元(含)-100亿元之间的企业有23家。

另有26家公司研发支出金额超过百亿,相比2021年增加了9家。中字头企业依旧扛起研发大旗。前十的上市公司中,除了公众企业中兴通讯、民营企业比亚迪,有七家央企,一家地方国企。

从绝对数上看,建筑行业中中国建筑、中国中铁、中国铁建、中国交建等央企研发投入最多。

中国建筑以497.53亿元蝉联榜首位置,已连续四年成为A股“研发王”,研发支出金额由2019年的218.72亿元增长至2022年的497.53亿元。

中国石油以287.18亿元紧随其后。中国中铁以278.11亿元位列第三。还有中国移动、中兴通讯、上汽集团、中国电建、比亚迪等上市公司研发投入均达到200亿元以上。

比亚迪是唯一进入研发支出前十强的民企。另外,宁德时代、美的集团、长城汽车、工业富联、百济神州、TCL科技等非国企的研发支出金额均在百亿元之上。

从研发支出同比增幅来看,有4.6%的企业增幅翻了一番以上,但其中大部分企业都是因为上年同期基数较低所致。若筛选2022年研发支出超百亿元,增幅超50%的企业,仅有比亚迪、宝钢股份、宁德时代三家。

比亚迪的研发人员和研发投入在2022年都出现了高速增长,研发支出为202.23亿元,同比增长90%。2022年底,比亚迪有6.97万研发人员,较期初增长73%。宁德时代的研发支出也快速增长,达155亿元,同比增幅达到102%。两家公司同属新能源汽车产业链。

从行业角度看,按申万一级行业,上市公司研发投入主要集中在建筑装饰、电子、电力设备、汽车、医药生物、计算机、机械设备等板块,研发支出均在千亿元以上。

其中,建筑装饰行业研发支出超过两千亿元,也是去年产生研发投入“大户”最多的行业,年度前十中有五家是来自建筑行业,前五名中更占据了四席。

不过,有分析师告诉《读数一帜》,“年报披露的研发数据只能做参考,多多少少有点水分。虽然会计准则规定了研发支出资本化、费用化的条件,但在实务操作中,仍存在无法界定的难点,在会计层面有操作空间。”

不过,仅用研发支出的绝对值来衡量科创实力显然不够准确。对于那些营收体量较大的巨无霸企业来说,研发支出或许只是九牛一毛。而研发强度(研发支出/营业收入)的指标更适合衡量一家公司对于研发的重视程度,即愿意拿出多少比例的营收投入研发。

从研发强度来看,计算机、国防军工、电子、机械设备、医药生物位居前五,研发强度均在5%以上。其中,计算机以超过10%的研发强度居首,意味着该行业约一成的营收用于研发。国防军工行业以6.2%的研发强度排名第二。另外,银行、交通运输、房地产、商贸零售、农林牧渔等传统行业研发强度排名靠后。

由于部分生物医药公司和*ST企业营收较低,由此计算的研发强度不具可比性,因此我们剔除了2022年营收不足1亿元的上市公司。剩余公司中有664家公司研发强度在10%(含)-30%之间,占比约14%;75家在30%(含)-50%,占比约1.6%;35家公司研发强度超50%,意味这些公司至少拿出超一半营收搞研发。

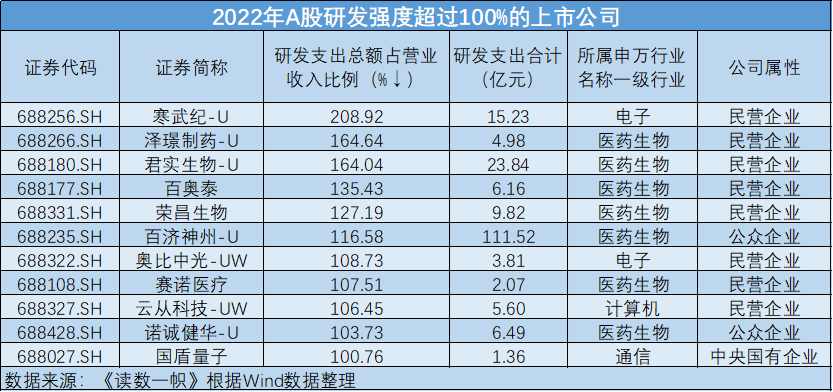

2022年,有11家上市公司的研发强度超过100%,其中10家是非国有企业,7家属于生物医药行业。

研发强度最高的是寒武纪,达到208.92%,远超其他企业。公司主营人工智能芯片,2022年的研发支出为15.23亿元,营业收入为7.29亿元。截至2022年年底,公司累计已获授权的专利为865项。

在研发强度排名前十的公司中,有七家来自医药生物行业,其中泽璟制药、君实生物均以164%的研发强度位列二三位。泽璟制药2022年研发支出为4.98亿元,营业收入为3.02亿元,公司主营肿瘤、出血及血液疾病、肝胆疾病等多个治疗领域的新药研发,截至2022年底,拥有17个主要在研药品的41项主要在研项目。君实生物2022年研发支出为23.84亿元,专注于创新单克隆抗体药物和其他治疗性蛋白药物的研发与产业化。

上述11家研发强度超过100%的企业均来自科创板。中国上市公司协会发布的数据显示, 2022年全市场上市公司研发投入合计1.66万亿元,平均研发强度2.32%,在三个创新板块中科创板的平均研发强度最高为10.53%。

有科创板上市公司人士在《科创板开市四周年报告》专项调研中向《读数一帜》坦言:“销售费用的增长促进的是短期营收,研发投入的增长则影响未来业绩的转化。”

整体来看,2022年科创板上市公司的研发支出总计为1309.70亿元,平均每家公司2.49亿元。2022年,科创板上市公司的研发支出同比增速平均为31.78%,有214家公司的增速高于平均值,其中还有20家研发支出增长超过一倍。新能源动力电池材料提供商万润新能(688275.SH)2022年研发支出增速位居科创板榜首,同比增长超过4倍,达到4.35亿元。

从研发支出排名前十的科创板公司名单来看,有五家来自于新一代信息技术产业。其中,中芯国际(688981.SH)2022年研发相关投入为49.53亿元,研发支出的营收占比为10%。

生物医药和医疗器械产业普遍存在研发投入大、持续周期长的特征。2022年,创新药龙头百济神州(688235.SH)研发支出最多,为111.52亿元,占到整个科创板的8.51%,其中有28.83%用于研发人员的薪酬支付。

骨科手术机器人领军企业天智航(688277.SH)疫情三年期间虽未盈利,但研发支出持续增长,从上市前一年不到8000万元,增长至2022年的1.23亿元,营收占比达到78.52%,研发支出中约有一半以上的部分用于研发人员的薪酬支付。

对此,天智航董秘黄军辉告诉《读数一帜》:“研发投入是公司保证自身长远竞争力的核心,但是想让它在营收上立刻见效有点难。短期内,公司需要在两者之间做好平衡与博弈。”

此外,研发最省钱的是几家新材料类上市公司,容百科技(688005.SH)、上维新材(688585.SH)和振华新材(688707.SH)三家公司的研发支出营收占比都没有超过2%。研发投入最少的是上海谊众(688091.SH),2022年仅有约800万元,研发支出的营收占比为3.36%。

从研发人员数量和占比来看,2022年,科创板上市公司共计拥有19.89万名研发人员,平均每家387.76名,研发人员占比平均值为31.02%。其中轨道交通控制系统解决方案提供商中国通号(688009.SH)的研发人员数量最大,为4428名,占比22.53%;奥精医疗(688613.SH)仅有19名研发人员,占比12.93%。益方生物(688382)拥有207名研发人员,是研发人员占比最高的一家,达到93.24%;晶科能源的研发人员数量为1902名,占比为4.09%。

从研发人员行业分布来看,新一代信息技术产业是研发人员需求量最大的子行业,在研发人员数量排名前十的科创板上市公司中占有五家,其次是高端装备制造产业和生物产业。

金山办公证券事务代表潘磊告诉《读数一帜》:“人才是科技板块的第一生产力。我们在研发梯队建设、技术共享、人才进阶、股权激励等层面投入了大量的时间和资源,希望提升人才梯队的整体能力。”

编辑 | 郭楠

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)