美联储主席杰罗姆·鲍威尔在今年9月18日美国联邦公开市场委员会会议后的新闻发布会上发表讲话。美联储宣布,他们把央行的基准利率下调50个基点。图片来源:Anna Moneymaker—Getty Images

等待已久的日子终于到来了。在经历了一年多“降息与否”的猜测之后,美联储(Federal Reserve)于今年9月18日宣布,自新冠疫情爆发初期以来首次下调联邦基金基准利率,降幅为50个基点。美联储的主席杰罗姆·鲍威尔表示,这很可能是一系列降息中的第一步。

由于通货膨胀率处于自2021年年初以来的最低水平,失业率有所上升,以及人们对消费者支出疲软的担忧与日俱增,此次降息并不令人意外。但正如财富规划师和其他专家告诉《财富》杂志的那样,此举确实标志着普通投资者应该如何配置其投资组合的转变开始了。

卡内基梅隆大学(Carnegie Mellon University)的泰珀商学院(Tepper School of Business)的金融学教授切斯特·斯帕特称,首先,投资者应该做好短期内市场波动的准备,尤其是如果美联储开始一系列的利率调整的话。考虑到首次降息的时机正值美国总统大选的最后阶段,届时投资者往往会对政治上的意外转折反应过度,在这种情况下的波动可能就会更加剧烈。斯帕特说:“利率走向发生变化的时期往往是充满不确定性的时期。”

诚然,推动这种不确定性的情况是几个月来一直萦绕在投资者心头的问题:美联储是否成功实现了“软着陆”,即在不引发经济衰退的情况下减缓通胀?还是说,今年9月的降息表明,加息幅度过大,导致经济过于疲软?

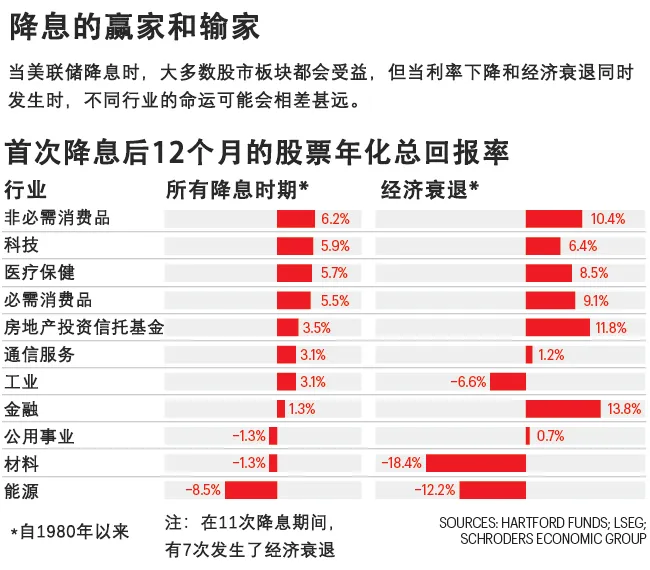

坏消息是,近年来,由于美联储试图为华尔街和典型的美国中产阶级提供支持,利率下降和经济衰退往往相伴而生:根据Hartford Funds的研究,自1980年以来的11次持续降息中,有7次与经济衰退同时发生。

好消息是,即使出现经济衰退,对投资者来说也不一定是坏事。富国银行投资研究所(Wells Fargo Investment Institute)的全球资产配置策略主管特蕾西·麦克米利恩指出,有一些资产类别往往会在降息后反弹,美股就是其中之一。通过研究历史股市数据,富国银行投资研究所发现,如果降息与经济衰退不同步,标准普尔500指数(S&P 500)在降息之后的18个月内就会稳步上升。即使出现经济衰退(富国银行投资研究所认为这种情况不太可能发生),表现也“基本持平”。

的确,与不同步的情况相比,有些行业在降息与经济衰退同步的情况下表现反而更好。金融、医疗保健、消费必需品和科技等行业就属于这一类。

无论是否出现经济衰退,较低的利率都值得我们重新审视一些一直不被看好的股票类别。麦克米利恩表示,多年来表现不佳的小盘股尤其会受到提振。与大公司相比,这些公司往往在更大程度上依赖借贷来推动增长,这意味着它们能够从更优惠的贷款利率中获得更多的收益。

商业地产带来了另外一个机遇。美国教师退休基金会(TIAA)的财富管理团队的主管道格·奥恩斯坦说,尽管自新冠疫情导致工人待业(许多人至今仍然如此)后,该行业已经元气大伤。但较低的利率可能会鼓励开发商着手将疫情后空置的办公楼改造成其他用途。

也就是说,投资者不一定要在美联储采取降息举措之前抛售此前表现良好的股票:奥恩斯坦认为,利率下降对英伟达(Nvidia)等优质成长型股票也是好消息,原因是这些股票也依赖低成本融资来扩张。

如果利率持续下跌,投资者在其股票组合之外可能就会看到喜忧参半的情况。汽车贷款、信用卡贷款以及潜在的抵押贷款利率可能会跟随美联储的步伐,这将是再融资甚至大宗采购的更好时机。

然而,对于那些最近因为存款利率上升而欣喜不已的人而言,这可能是令人失望的时刻,因为银行会降低它们提供的账户和存单的收益率。斯帕特说,一些保险或者年金产品可以提供比市场替代品更具吸引力的固定利率。

麦克米利恩指出,将部分多余现金投入股市也可能是一种办法,尤其是对于投资者知道自己近期用不上的储蓄。

投资级公司债券基金也能够向寻找现金替代品的储户支付更高的收益率。负责管理130亿美元客户资产的Aspiriant公司的首席客户官桑迪·布拉加尔说:“过去几年,债券一直是投资组合中的丑小鸭,但现在它们又变得颇具吸引力了。它们应该会有更多的回报机会,而且应该比股票更加稳定。”

当然,如果美联储未能实现经济着陆,而经济衰退迫在眉睫,那么美国债券就将成为受青睐的防御型投资,大宗商品也可能变得更具吸引力。完全退出股市几乎从来都不是一个好主意。但奥恩斯坦建议,考虑到投资者的目标、风险承受能力和时间跨度,他们应该重新审视自己的投资组合,并考虑在股市连续两年表现强劲的情况下,是否在股票投资上配置过多。他表示:“那些没有重新调整投资组合的投资者可能已经偏离了既定目标。”

当然,美联储将降息多少次以及降息幅度是目前无法回答的问题。在今年11月的会议上,美联储有更多的就业报告和通胀数据可供分析,从而对经济的整体健康状况有更加清晰的认识。斯帕特建议采取“静观其变”的心态。他说:“在某些医疗背景下,他们称之为观察等待——医生不想过度干预。”

奥恩斯坦认为,最重要的是,市场的任何变化都不应该促使投资者彻底改变投资策略。投资者应该已经拥有了一个与他们的目标一致的多元化投资组合,无论经济是否衰退,无论美联储在今年下半年有何计划,投资者都应该坚持既定的策略。

奥恩斯坦说:“让我们朝着这个方向或者那个方向倾斜,给沙拉加点调料,而不是决定再也不吃沙拉了。我们仍然希望餐食里有各种不同的食物。”(财富中文网)

译者:Zhy