图片来源:Ore Huiying—Bloomberg/Getty Images

尽管周二股市下跌,8月初还经历了市场波动,但美股今年整体上表现良好。然而黄金的表现更好。去年,金价上涨了约30%,相比之下标普500指数上涨了约23%。黄金的现货价格超过2,500美元大关,与美国劳动节之前的史上最高价格相比略有下降。

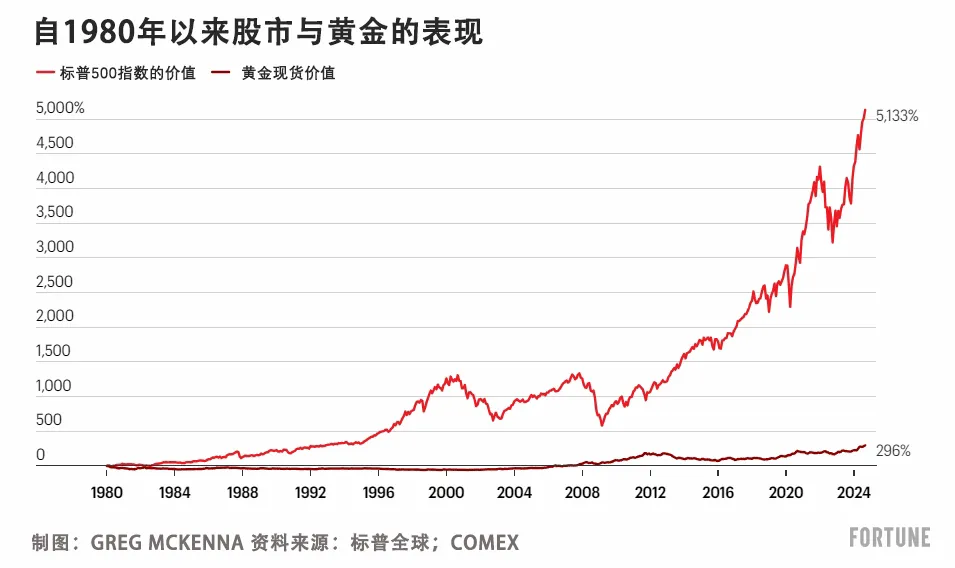

合众银行(U.S. Bank)高级副总裁兼投资策略师罗伯·霍沃斯认为,黄金一直被视为一种避险资产和对冲通货膨胀的工具,但从历史上来看,黄金的表现一直落后于通货膨胀和股票市场。

霍沃斯表示:“作为股票投资者,你取得了很好的业绩。作为黄金投资者,你也获得了丰厚的回报,这可能有点不同寻常。这表明当前的环境与过去30年有所不同。”

新投资者有时可能从银行或经纪商那里购买实物黄金,比如金条或金币等。他们也可能向贵金属交易商甚至开市客(Costco)购买。如果投资者想要避免存放黄金的麻烦和费用,更不必说交易手续费和保险等,SPDR金股份(SPDR Gold Shares)等热门交易所交易基金,则是投资这种贵金属的更方便的方式。

黄金期货或交易所交易基金的期权,支持投资者对黄金价格波动进行对冲或押注,而金矿开采公司的股票或交易所交易基金则提供了投资该行业的机会。但在过去50年的大部分时间里,所谓的“金本位支持者”,即因为对法定货币持怀疑态度而看好黄金的投资者,并没有得到丰厚的回报。

霍沃斯认为,过去几年的金价上涨,部分原因是疫情之后的通货膨胀。但一个更重要的因素,可能是央行增加买入黄金。中国央行在最近18个月大量买入黄金突显了这种趋势,这种做法被认为是试图将外汇储备多样化,减少对美元的依赖,同时防范货币贬值。

霍沃斯表示,中国可能会加大买入黄金的力度,因为共和党和民主党的总统候选人都声称要特别针对中国,加征关税和执行其他保护主义措施。

霍沃斯表示:“在美国国债市场,外国买家的比例大幅减少。如果这些买家仍在参与交易,那么这些资金只能流向其他地方,黄金是一种可能的选择。”

但他指出,央行购买黄金通常非常低调,因为央行竞相购买的这种商品,是因为相对稳定的供应而受到重视。

他说道:“这就像沃伦·巴菲特买卖证券一样。当你听说这些交易的时候,交易早已完成。”

霍沃斯表示,1971年,美国彻底放弃了金本位制度,当时黄金作为一种避险资产的身份在市场上广为传播。20世纪70年代末,当美国发生史上最高的通货膨胀和美元贬值时,投资者没有其他的投资选择。

霍沃斯表示:“那是黄金投资的繁荣期。因此,在研究数据中,这种大宗商品作为分散风险的投资工具是有效的。但在那之后,没有再出现过这种情况。”

因此,霍沃斯警告投资者不要急于将黄金纳入投资组合。黄金变现较为困难,而且如果在价格上涨之后出售黄金,时机的选择非常重要。

他说道:“我们认为投资黄金有一定的战略价值。但从长期基本面来看,我们无法确定黄金如何为个人理财计划做出贡献。”

听起来可能有比在开市客买入金条更好的方法,从而对冲市场风险。(财富中文网)

译者:刘进龙

审校:汪皓