唯一一次利率低于经济增长率的软着陆发生在1967年,随后而来的是70年代的高通胀。上周,又一份糟糕的通胀报告震动了市场,经济学家们匆忙再次修正他们的预测,一些人认为今年美联储不会降息,另一些人认为美联储将推迟降息的时间。但是,根据历史标准,美联储的联邦基金利率相对于经济增长率而言已经处在一个较低的水平,没有降息的必要。

由南希·拉扎尔(Nancy Lazar)带领的Piper Sandler经济研究团队在一份报告中指出,2022年至2023年大幅加息之后,联邦基金利率目标区间升至5.25%-5.50%,但仍低于5.9%的美国名义GDP同比增长率。名义GDP是以当前美元汇率计算的国内生产总值,与之相对应的是人们更熟悉的经通胀调整后的“实际”国内生产总值。

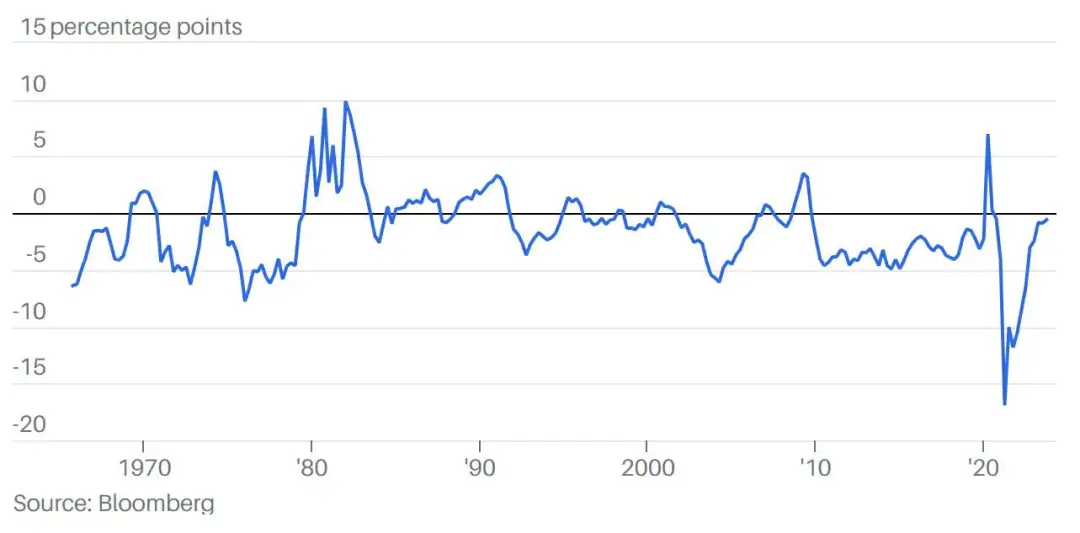

美联储联邦基金利率围绕着名义GDP上下波动,当实施刺激性货币政策时,利率低于名义GDP,当实施限制性货币政策时,利率高于名义GDP(在2008年至2009年金融危机之后的几年里,联邦基金利率保持在接近零的水平,新冠疫情暴发后也是如此)。

目前,美国经济的增长获得了美联储为应对疫情而注入的“遗留流动性”的支撑,这些流动性推高了美国消费者的实际净资产。此外,Piper Sandler指出,联邦预算赤字“占GDP的比例高得惊人,达到了7%”。

但是看看与当下类似的时期——即过去美国经济极少数几次实现“软着陆”(通胀在没有严重损害经济增长或就业的情况下下降)的时期——联邦基金利率有两次都是高于名义GDP增长率的,分别在1985年和1995年。唯一的例外是1967年。

大多数人对1967年的主要印象是“爱之夏”(Summer of Love),或者是城市骚乱以及不断蔓延的反越战抗议活动(导致以色列控制加沙地带和其他领土的六日战争也发生在1967年)。

当下的美国经济和那时很像。Piper Sandler指出,1967年美国失业率低于4%,是“劳动力市场供应紧张的预警信号”,与此同时,通胀率略高于3%。此前一年,美联储采取了激进的宽松政策,将联邦基金利率下调了两个百分点,这是对1966年给银行和存款机构带来冲击的信贷紧缩的回应。这段历史似乎是去年硅谷银行(Silicon Valley Bank)和其他银行遭到挤兑的前奏。

Piper Sandler指出,美国股市“非常欢迎1967年的软着陆背景,股市从1966年底到1968年初飙升了50%”。如果说目前美国经济正在再次享受软着陆(Piper Sandler称软着陆并非该公司的基本预期情境),那么当下的美国经济和1967年最为相似,标普500指数从去年10月低点大幅上涨26%和那时的情况类似。

时钟拨回到1960年代?

唯一一次联邦基金利率低于经济增长率的软着陆发生在1967年,随后而来的是70年代的高通胀。

联邦基金利率减名义GDP增长率

但股市在1960年代大涨之后,通胀率翻了一番,超过6%,紧随其后的是1969年至1970年的经济衰退,失业率大幅上升,通胀没有下降。Piper Sandler写道:“如今紧张的劳动力市场、怀疑未来通胀会上升的债券市场也反映出可能会出现类似的情况。”

摩根大通(JPMorgan Chase)首席执行官杰米·戴蒙(Jamie Dimon)在他的年度致股东信中也明确谈到了这一点。戴蒙警告指出,当下的指标表现还不错,但展望未来,“似乎存在大量导致通胀高企的压力,这些压力可能不会消失。

以下所有因素都会带来通胀:持续增加的财政支出,世界各国重整军备,全球贸易结构发生变化,新绿色经济的资本需求,以及能源基础设施投资缺乏导致未来能源成本上升。过去,财政赤字与通胀的关系并不密切,20世纪70年代和80年代初,人们普遍认为通胀由‘大炮和黄油’驱动,也就是说,财政赤字和货币供应的增加(在一定程度上都是因为越战)导致通胀升至10%以上。如今财政赤字规模甚至比那时更大,而且发生在经济繁荣时期——而不是因为经济衰退——此外,财政赤字的扩大获得了量化宽松政策的支持,这在金融危机之前是从未有过的。”

戴蒙说,出于对通胀压力持续不消的担忧,摩根大通正在为一系列可能出现的情况做准备,包括利率在2%至8%区间波动的可能性。

Piper Sandler指出,在以往的经济衰退之前,联邦基金利率总是高于名义GDP的增长率,此外,在标普500指数出现8%或更高的涨幅之后,从未出现过经济衰退(今年一季度标普500指数上涨了10%)。

Piper Sandler写道:“在劳动力市场紧张、联邦基金利率仍低于名义GDP增长率的情况下,我们是否应该担心通胀和债券收益率大幅回升?也许在大选之后人们会开始担心这些问题吧。”

或许还可以再补充一点,黄金可能也嗅到了未来通胀上升的气息。上周五早盘,黄金期货再次创下新高,达到每盎司2354.80美元,今年以来黄金上涨了17.5%,跑赢了标普500指数。知名金融市场刊物《格兰特利率观察家》(Grant 's Interest Rate Observer)指出,今年迄今为止美元指数上涨了3.8%,10年期通胀保值债券的实际收益率大幅上升,但在这两股逆风面前,黄金依然上涨了。

然而,大多数美联储观察人士只是把今年美联储降息的次数下调至两次,每次降息25个基点(几家大银行预计今年只降息一次),与此同时,美联储官员仍在谈论如果确信通胀真的在朝2%下降、那么将在今年晚些时候降息的问题。在通胀是否会朝着目标水平下降这个问题上,戴蒙和黄金市场显然没那么有把握。

文 | 兰德尔·W·福赛斯

编辑 | 郭力群

版权声明:

《巴伦周刊》(barronschina)原创文章,英文版见2024年4月12日报道“Jamie Dimon Is Worried About Inflation. Maybe He Was Thinking About 1967.”。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)